Dans le cadre d'une location non-professionnelle (LMNP), louer la location meublée demeure une activité commerciale financière. Ainsi, le bailleur du professionnel (LMP) ou non-professionnel (LMNP) louant le mobilier devra s'acquitter du paiement foncier commercial appelé « CFE ». Il s’agit en fait d’une taxe acquise en 2010 en lieu et place de la taxe professionnelle. Mais de quelle manière la CFE se règle-t-elle ?

LMNP et CFE : de quoi s’agit-il exactement ?

La cotisation foncière des entreprises, en détails

La Cotisation Foncière des Entreprises ou CFE, est un impôt local que certaines entreprises doivent payer. Elle est basée sur la valeur locative des biens immobiliers nécessaires aux activités professionnelles. Toute entreprise disposant des locaux et terrains est dans l’obligation de payer ce dû. Il s’agit d’un taux fixé par la commune. Cet impôt peut être déduit de vos revenus lors de la déclaration au régime réel et doit être payé en décembre de chaque année. Outre la contribution à la valeur ajoutée de l'entreprise (CVAE), CFE est également l'une des deux composantes de la « Contribution Économique Territoriale » (CET). Pour plus d’information sur ce sujet, veuillez visiter www.investissement-lmnp.fr. La CFE en France est assise sur la seule valeur locative des biens soumis à la taxe foncière. Toutes les entreprises dont le chiffre d'affaires est supérieur à 152 500 € sont soumises à cette cotisation. Le taux de la CFE peut varier en fonction de la décision de la collectivité, mais il est généralement faible. Par exemple, la cotisation sur la valeur ajoutée des entreprises (CVAE), qui fait partie de la CFE, avait un taux de 1,73 % en 2020 et de 3,46 % en 2021. Les micro-entrepreneurs sont soumis à des cotisations sociales calculées en pourcentage de leur chiffre d'affaires, avec un taux de 12,3 % pour certaines activités.Qui est concerné par cette taxe ?

La CFE s’adresse à toutes les personnes qui exercent généralement des activités indépendantes et celles qui fournissent un service de logement, et elle doit expirer le 1er janvier. Les professionnels soumis à cette taxe sont les suivants :- Les entreprises imposables : Toutes les entreprises et les professionnels exerçant une activité économique en France, qu'ils soient personnes physiques ou morales, sont soumis à la CFE. Cela inclut les sociétés, les auto-entrepreneurs, les commerçants, les artisans, les professions libérales, etc.

- Les établissements stables d'entreprises étrangères : Les filiales, succursales ou établissements stables d'entreprises étrangères qui exercent une activité en France sont également assujettis à la CFE.

- Les associations et organismes à but lucratif : Certaines associations et organismes à but lucratif sont soumis à la CFE s'ils exercent une activité économique lucrative. Cependant, de nombreuses associations bénéficient d'exonérations ou de réductions de CFE en fonction de leur nature et de leur activité.

- Les auto-entrepreneurs : Les auto-entrepreneurs sont également soumis à la CFE s'ils exercent une activité économique. Cependant, de nombreux auto-entrepreneurs bénéficient d'une exonération temporaire de CFE pendant les premières années d'activité.

Comment est calculée la CFE ?

La Cotisation Foncière des Entreprises (CFE) en France est calculée différemment selon que l'entreprise dispose ou non d'un local (ou terrain) pour son activité. Si l'entreprise dispose d'un local, la CFE est calculée par rapport à la valeur locative des biens immobiliers soumis à la taxe foncière. Par exemple, pour calculer la CFE due au titre de 2023, il faut prendre en compte le local commercial utilisé en 2021 pour les besoins de l'activité. Si l'entrepreneur ne dispose d'aucun local et exerce son activité à domicile (ou chez ses clients), le montant de la CFE est déterminé en fonction du chiffre d'affaires réalisé sur une période de 12 mois. Dans chaque tranche, la base minimum de CFE et le taux applicable varient selon la commune dans laquelle l'entreprise est située. La valeur locative cadastrale et le taux CFE varient en fonction de la situation de l'entreprise et de la commune dans laquelle elle est située.Paiement de la CFE : comment ça marche ?

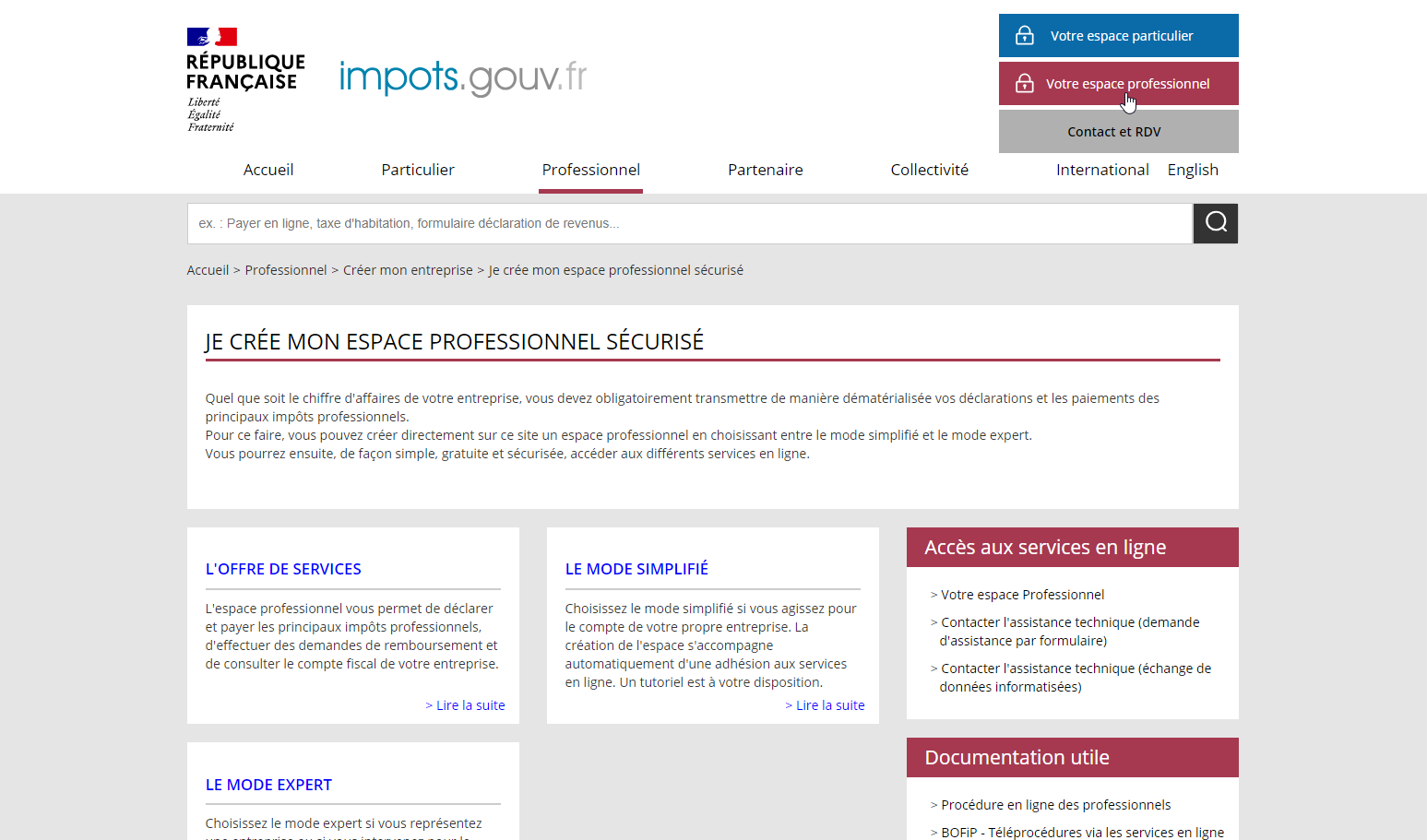

Pour régler votre dû cfe lmnp, vous avez trois options : soit vous optez pour le prélèvement automatique, soit vous choisissez le prélèvement mensuel, soit vous effectuez le paiement direct en ligne. Le paiement de la CFE peut s'effectuer par prélèvement (mensuel ou à l'échéance) ou par paiement direct en ligne, et la date limite de paiement est généralement fixée au 15 décembre de chaque année. Ainsi, en étant inscrit au mode de paiement direct à l'échéance, votre dû sera directement retiré après en avoir effectué la demande sur le site impots.gouv.fr ou CPS. Vous pouvez trouver les informations de ce service sur la facture fiscale. Après prise en compte de votre abonnement à ce service, si vous ne résiliez pas votre contrat, le contrat de prélèvement sera renouvelé chaque année. En revanche, si vous choisissez celui du prélèvement mensuel, le retrait peut être appliqué à votre entreprise via le site impots.gouv.fr ou toujours via CPS. En choisissant ce mode de paiement avant le 15 juin, aucun acompte n'est requis et le premier paiement sera effectué le 15 du mois suivant. Généralement, ce montant sera calculé sur la base du total des mensualités dues à partir du 1er janvier et des taxes collectées. En ce qui concerne le mode de paiement en ligne, c’est la manière la plus simple et rapide. En somme, il vous n'avez qu'à cliquer sur « Payer » en haut du formulaire fiscal dans l'espace professionnel. Néanmoins, n'oubliez pas de déclarer votre carte bancaire à l'avance pour effectuer le paiement final. Il est aussi possible de payer en ligne en passant par impots.gouv.fr en indiquant la référence de votre avis de CFE. En optant pour ce dernier mode de paiement, la date limite est le 15 décembre. Toujours en facilitant votre vie, il vous suffit de cliquer sur « Payer » dans l'espace professionnel pour accéder au service de paiement. Veillez à bien respecter ces délais de paiement pour éviter toute responsabilité en cas de retard de paiement. Effectivement, si le paiement dépasse la limite, vous devrez payer une majoration de 5 % du montant dû.Comment payer en ligne la CFE ?

Rendez-vous sur impots.gouv.fr. pour régler la CFE directement en vous connectant à votre compte professionnel sécurisé.

Quelles sont les exonérations possibles pour la CFE ?

En France, plusieurs exonérations de la Cotisation Foncière des Entreprises (CFE) sont possibles. Voici quelques exemples d'exonérations :- Exonération pour les micro-entrepreneurs : Les entreprises réalisant un chiffre d'affaires annuel hors taxe inférieur à 5 000 € sont exonérées de CFE.

- Exonération en cas d'implantation dans certaines zones : Sous certaines conditions, les entreprises peuvent être exonérées totalement ou partiellement de CFE si elles s'implantent dans des zones spécifiques, telles que les bassins d'emploi à redynamiser (BER) ou les bassins urbains à dynamiser (BUD).

- Exonération temporaire pour la première année d'activité : Les créateurs d'entreprise peuvent bénéficier d'une exonération temporaire pour la première année d'activité. Cette exonération doit être demandée en remplissant la déclaration initiale de CFE et en l'envoyant au service des impôts des entreprises avant le 1er janvier de l'année suivant la création de l'entreprise.

- Exonération en fonction du chiffre d'affaires : Les entreprises dont le chiffre d'affaires annuel hors taxe est inférieur à un certain seuil peuvent bénéficier d'une exonération permanente de la CFE. Cependant, en cas de dépassement de ce seuil, elles redeviennent redevables de la CFE.